- Tháng 1 17, 2020

- Posted by: admin

- Category: Tin tức

PHƯƠNG PHÁP THẨM ĐỊNH GIÁ MÁY MÓC THIẾT BỊ, DÂY CHUYỀN SẢN XUẤT

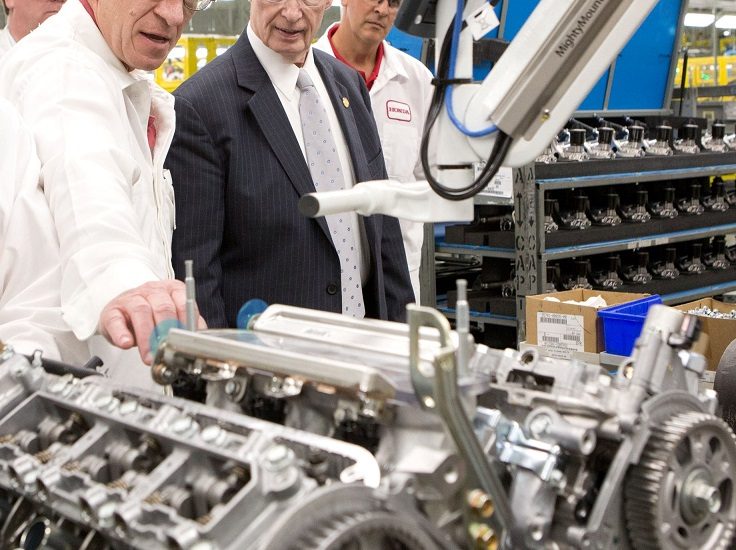

Thẩm định giá máy móc thiết bị, dây chuyền luôn đòi hỏi thẩm định viên, chuyên viên thẩm định giá có kiến thức về nhiều loại máy trong nước cũng như trên thế giới đang sử dụng, và đặc biệt là kinh nghiệm chuyên sâu hiểu biết trong lĩnh vực máy móc thiết bị.

Hiện nay Việt Nam đang nỗ lực phát triển cơ sở hạ tầng tại các khu kinh tế và khu công nghiệp trọng điểm, qua đó nâng cao khả năng thu hút các doanh nghiệp trong nước cũng như nước ngoài đầu tư nhà xưởng, máy móc thiết bị, dây chuyền sản xuất tại đây để phát triển sản xuất. Vì vậy nhu cầu vay vốn từ các tổ chức tín dụng là rất quan trọng và cần thiết đối với Doanh nghiệp nó sẽ giúp Doanh nghiệp có nền tảng tài chính mạnh yên tâm để sản xuất. Một trong những tài sản thông thường các Doanh nghiệp dùng thế chấp vay vốn là máy móc thiết bị, dây chuyền sản xuất. Vậy làm thế nào để xác định được giá trị máy thiết bị, dây chuyền sản xuất một cách minh bạch, chính xác và thuyết phục nhất để giúp cho doanh nghiệp vay được số vốn mong muốn, tổ chức tín dụng tránh được rủi ro thì khâu thẩm định giá tài sản là rất quan trọng.

I. PHƯƠNG PHÁP SO SÁNH TRỰC TIẾP (PHƯƠNG PHÁP SO SÁNH GIÁ BÁN – PHƯƠNG PHÁP THỊ TRƯỜNG)

1. Khái niệm: Phương pháp thị trường là phương pháp thẩm định giá dựa trên các thông tin thu thập của các tài sản so sánh đó được giao dịch trên thị trường có những đặc điểm kinh tế kỹ thuật, các chỉ tiêu kinh tế có tính hữu ích tương đương với tài sản thẩm định giá làm cơ sở so sánh, phân tích và điều chỉnh mức giá mua, bán để ước tính giá trị thị trường của tài sản thẩm định giá.

2. Nguyên tắc áp dụng:

- Nguyên tắc thay thế: Một nhà đầu tư có lý trí sẽ không trả giá cho một tài sản cao hơn chi phí để sản xuất ra tài sản đó với cùng sự hữu ích do mỗi tài sản mang lại.

- Nguyên tắc sự đóng góp: Giá trị của từng bộ phận đóng góp và tổng giá trị của tài sản

3. Các trường hợp áp dụng: Thường thẩm định đối với những tài sản được bán phổ biến trên thị trường như công cụ dụng cụ, máy móc đơn lẻ….

4. Cơ sở thẩm định giá: Phương pháp này dựa trên cơ sở giá trị thị trường của tài sản cần thẩm định có quan hệ mật thiết với giá trị của các tài sản tương tự đã hoặc đang được mua bán trên thị trường.

5. Các yếu tố tác động đến giá trị tài sản:

- Thời gian bán tài sản: Ngày giao dịch có ảnh hưởng quan trọng đối với giá thị trường của tài sản.

- Bán tài sản trong điều kiện cưỡng ép: Nghĩa là hoặc người bán không tự nguyện hoặc người mua không tự nguyện thì sẽ ảnh hưởng đến giá trị mua bán của tài sản trên thị trường.

6. Các bước tiếp cận: Khi thực hiện phương pháp so sánh trực tiếp, thẩm định viên phải tuân thủ Quy trình thẩm định giá quy định tại tiêu chuẩn số 05-Quy trình thẩm định giá tài sản, ban hành kèm theo Quyết định số 77/2005/QĐ-BTC ngày 01 tháng 11 năm 2005 của Bộ trưởng Bộ Tài chính, đồng thời phải lưu ý các bước sau:

– Bước 1: Xác định nguồn thu thập thông tin và tìm kiếm thông tin về máy móc, thiết bị cùng loại có thể so sánh, được giao dịch phổ biến trên thị trường và có tính hữu ích tương đương với tài sản cần thẩm định giá.

Yêu cầu trong bước này thẩm định viên phải xác định được:

- Máy móc, thiết bị so sánh có cùng nguyên lý, đặc tính cấu tạo, tính hữu ích với tài sản cần thẩm định giá; có công suất, năm sản xuất, hãng và nước sản xuất,… có thể so sánh với tài sản thẩm định giá.

- Máy móc, thiết bị được sử dụng để so sánh có giá mua, bán và các thông tin kinh tế – kỹ thuật được công khai trên thị trường. Các thông tin này phải được kiểm chứng, đáng tin cậy.

– Bước 2: Kiểm tra, đánh giá các thông tin thu thập được. Xác định những thông tin có thể dùng để so sánh (Trên cơ sở nắm được các đặc tính, thông số kỹ thuật của tài sản (cần đặc biệt chú ý đến những thông số chủ yếu, có tính quyết định đến tính năng, chất lượng và ảnh hưởng đến giá của máy móc thiết bị), khi thẩm định giá thì thẩm định viên thu thập các thông tin về tài sản tương tự được mua bán trên thị trường hoặc trong ngân hàng dữ liệu của mình)

– Bước 3: Phân tích và điều chỉnh sự khác biệt giữa tài sản so sánh và tài sản thẩm định giá. Nhận định và đánh giá những ưu và nhược điểm của những khác biệt đó

– Bước 4. Đánh giá tình hình thị trường và các nhân tố ảnh hưởng đến giá và ước tính giá bán đã được điều chỉnh

– Bước 5 . Ước tính giá trị thị trường của tài sản cần thẩm định giá từ giá bán đã được điều chỉnh.

7. Điều kiện và hạn chế của phương pháp so sánh trực tiếp

a. Điều kiện

- Phải có thông tin thị trường;

- Tài sản so sánh có sự tương đồng với tài sản cần thẩm định giá;

- Thông tin phải độ tin cậy cao;

- Thị trường không có sự biến động quá lớn;

- Người thẩm định phải có đủ kinh nghiệm, có hiểu biết về máy móc thiết bị, dây chuyền sản xuất và nắm được tình hình thị trường cũng như các vấn đề khác.

b. Hạn chế

- Kết quả phụ thuộc nhiều vào chất lượng thông tin;

- Đây là phương pháp được sử dụng rộng rãi nhất;

- Khi so sánh giá bán phải gắn liền với điều kiện thương mại của hợp đồng mua bán (nơi giao nhận hàng trách nhiệm vận chuyển, bốc xếp, bảo hành và thời gian bảo hành, thời hạn thanh toán,…);

- Tính chính xác giảm khi thị trường có biến động, không ổn định.

II. PHƯƠNG PHÁP CHI PHÍ

1. Khái niệm: Là phương pháp dựa trên cơ sở so sánh giá trị của tài sản cần thẩm định giá với chi phí chế tạo tài sản có tính hữu ích tương đương với tài sản cần thẩm định giá.

2. Nguyên tắc áp dụng:

– Nguyên tắc thay thế;

– Nguyên tắc đóng góp

3. Các trường hợp áp dụng:

– Thẩm định giá cho các tài sản chuyên dùng.

– Thẩm định giá cho mục đích bảo hiểm

– Máy móc, thiết bị, dây chuyền sản xuất đặc biệt;

– Thường được sử dụng như là phương pháp kiểm tra đối với các phương pháp thẩm định giá khác.

4. Cơ sở giá trị: Giá trị thị trường và giá trị phi thị trường (khi sử dụng phương pháp chi phí khấu hao);

5. Phương pháp xác định chi phí:

a) Chi phí tái tạo: Là chi phí hiện hành phát sinh của việc chế tạo ra một máy móc thay thế giống hệt như máy móc mục tiêu cần thẩm định, bao gồm cả những điểm đã lỗi thời của máy móc mục tiêu đó.

b) Chi phí thay thế: Là chi phí hiện hành phát sinh của việc sản xuất ra một máy móc, thiết bị, dây chuyền sản xuất có giá trị sử dụng tương đương với máy móc thiết bị, dây chuyền sản xuất mục tiêu cần thẩm định theo đúng những tiêu chuẩn, thiết kế và cấu tạo hiện hành.

6. Phân loại chi phí: Căn cứ vào các tiêu chuẩn khác nhau, chi phí sản xuất của doanh nghiệp có thể được phân ra làm nhiều loại khác nhau.

a. Phân loại theo yếu tố chi phí sản xuất:

– Nguyên vật liệu chính mua ngoài.

– Vật liệu phụ mua ngoài.

– Nhiên liệu mua ngoài.

– Năng lượng mua ngoài.

– Tiền lương.

– Các khoản trích nộp theo quy định của Nhà nước.

– Khấu hao TSCĐ.

– Các chi phí khác bằng tiền.

b. Phân loại chi phí sản xuất theo khoản mục tính giá thành:

Theo cách phân loại này thì chi phí sản xuất của doanh nghiệp gồm những khoản mục sau đây:

– Nguyên vật liệu chính.

– Vật liệu phụ.

– Nhiên liệu.

– Năng lượng.

– Tiền lương công nhân sản xuất.

– Bảo hiểm xã hội của công nhân sản xuất.

– Chi phí sản xuất chung.

– Các khoản thiệt hại trong sản xuất.

Cộng tất cả các khoản mục trên là giá thành sản xuất sản phẩm hay dịch vụ.

– Chi phí bán hàng (hay chi phí lưu thông):

- Chi phí trực tiếp tiêu thụ sản phẩm.

- Chi phí tiếp thị.

– Chi phí quản lý doanh nghiệp:

7. Các bước tiếp cận

– Bước 1: Đánh giá toàn diện về tình trạng MMTB cần thẩm định.

– Bước 2: Ước tính các chi phí hiện tại để chế tạo máy móc TB mới hoặc tương tự

– Bước 3: Ước tính tổng số tiền khấu hao tích lũy của MMTB cần thẩm định (kể cả hao mòn vô hình).

– Bước 4: Ước tính kết quả thẩm định giá bằng cách lấy tổng chi phí hiện tại để chế tạo trừ đi (-) khấu hao tích lũy.

8. Điều kiện, yêu cầu và hạn chế của phương pháp chi phí.

- Hạn chế của phương pháp chi phí: Việc ước tính chi phí chế tạo và khấu hao tích lũy khó thực hiện và tùy thuộc vào người thực hiện. Là phương pháp kiểm tra đối với các phương pháp thẩm định giá khác khác.

- Điều kiện yêu cầu:

– Người thực hiện phải có kiến thức về kỹ thuật và kinh nghiệm;

– Nắm được các vấn đề liên quan đến tuổi đời kinh tế, tuổi đời còn lại, hao mòn của máy móc, thiết bị (hao mòn hữu hình-hao mòn vật chất, hao mòn vô hình-hao mòn chức năng, hao mòn kinh tế,…);

– Am hiểu về nguyên lý hoạt động, cách thức chế tạo, nguyên vật liệu, sản xuất, chế tạo ra máy móc thiết bị, dây chuyền sản xuất đó.

III. PHƯƠNG PHÁP THU NHẬP HAY PHƯƠNG PHÁP ĐẦU TƯ

1. Khái niệm: Là quá trình chuyển đổi dòng thu nhập ròng tương lai thành giá trị vốn hiện tại (tại thời điểm thẩm định giá) của tài sản thông qua tỷ lệ vốn hóa theo công thức:

V = I/R

Trong đó: V là giá trị tài sản cần thẩm định giá.

I là thu nhập ròng trung bình 1 năm do tài sản mang lại.

R là tỉ lệ vốn hoá.

Các yếu tố ảnh hưởng đến việc đầu tư:

- Thời gian thu hồi vốn đầu tư: thời gian này nhanh hay chậm, điều này có ý nghĩa quyết định hiệu quả của vốn đầu tư vì đồng tiền giảm dần giá trị theo thời gian, nghĩa là một đồng thu được ngày hôm nay sẽ có giá trị hơn một đồng thu được trong tương lai.

- Rủi ro: việc thu hồi vốn đầu tư nhanh cũng đồng nghĩa với việc giảm bớt rủi ro cho doanh nghiệp về nhiều mặt: giảm bớt gánh nặng lãi suất vay nếu vốn đầu tư bỏ ra bằng nguồn vốn vay. Mặt khác, việc thu hồi vốn đầu tư nhanh giúp tái tạo tài sản mới với tiến bộ kỹ thuật cao hơn, tiếp tục đầu tư vào những dây chuyền sản xuất mang lại hiệu quả cao hơn,…

2. Nguyên tắc áp dụng

– Nguyên tắc sử dụng cao nhất, hiệu quả nhất.

– Nguyên tắc sự đóng góp.

3. Các trường hợp áp dụng:

4. Cơ sở thẩm định giá

5. Các bước tiếp cận:

– Bước 1: ước tính thu nhập trung bình hàng năm của máy móc thiết bị

– Bước 2: ước tính chi phí để đầu tư mới hoặc chi phí tạo nên thu nhập

– Bước 3: ước tính lãi suất vốn hóa

– Bước 4: Dùng công thức chuyển hóa dòng tiền để ước tính giá trị thị trường của máy móc thiết bị, dây chuyền sản xuất

6. Phương pháp xác định kỹ thuật dòng tiền chiết khấu (DCF) :

6.1. Phương pháp giá trị ròng hiện tại hay phương pháp giá trị hiện tại thuần (NPV):

a. Khái niệm:

– Khái niệm NPV: Là phương pháp dựa trên thu nhập thuần dự kiến trong tương lai trừ đi vốn đầu tư dự kiến ban đầu hay là giỏ trị của lưu lượng tiền tệ dự kiến trong tương lai được quy về thời điểm hiện tại trừ vốn đầu tư .

– Khái niệm liên quan:

- Tỷ lệ chiết khấu: là phần lợi nhuận thích hợp trả cho rủi ro, rõ ràng là khi rủi ro của phương án đầu tư = mức rủi ro của doanh nghiệp và chính sách tài trợ của doanh nghiệp phù hợp với phương án đầu tư thì tỷ lệ chiết khấu thích hợp bằng tỷ lệ chi phí sử dụng vốn bình quân gia quyền (WWAC). Tỷ lệ chiết khấu được sử dụng để xác định dòng ngân lưu kỳ vọng tương lai phải tương xứng với mức độ rủi ro của phương án đầu tư. . Tỷ suất chiết khấu cao hơn thì giá trị hiện tại thấp hơn, tỷ suất lợi nhuận trong hợp đồng tín dụng = tỷ suất lợi nhuận mong muốn của người cho vay.

- Chi phí vốn bình quân gia quyền (WWAC) là biểu hiện thị trường suất lợi nhuận mong muốn trên các tài sản có giá trị đối với cả những người nắm giữ công cụ và những người nắm giữ vốn cổ phần hoặc nó mang lại cho họ tỷ suất lợi nhuận mong muốn. Mức độ rủi ro liên quan đến hoạt động doanh nghiệp càng cao thì chi phí vốn bình quân gia quyền càng lớn.

Công thức:

K = Ke [ E/V ] + Kd(1-tc) [ D/V ] mà Ke = rg + b ( rm – rf )

Trong đó:

K : chi phí sử dụng vốn

Ke : tỷ suất lợi nhuận mong muốn của các cổ đông (chi phí vốn cổ phần )

Kd : tỷ suất lợi nhuận mong muốn của người cho vay

tc : tỷ suất thuế của công ty

E : giá trị thị trường vốn cổ phần của công ty

D : giá trị thị trường của nợ

V = E + D = tổng giá trị thị trường của công ty

rg : là tỷ suất lợi nhuận các khoản đầu tư không rủi ro thông thường = lãi suất trái phiếu Chính phủ dài hạn 10 năm

rm : lợi nhuận trên danh mục của các loại chứng khoán trên thị trường thường được chấp nhận trong khoảng 5% đến 8% cao hơn tỷ suất lợi nhuận không rủi ro

b : hệ số rủi ro liên quan của chứng khoán vốn ( toàn bộ rủi ro của thị trường được lấy là 1 và 1 hệ số b nhỏ hơn 1 chỉ ra rằng cổ phiếu đó ít rủi ro hơn trung bình và hệ số b>1 cho thấy nó có độ rủi ro cao hơn trung bình

b ( rm – rf ) : được gọi là phụ phí rủi ro

b. Ý nghĩa và lựa chọn phương án, đánh giá phương án:

- Ý Nghĩa

– Giá trị hiện tại ròng đo lường lợi nhuận ngoài khoản bù đắp đầu tư ban đầu theo thời giá lượng tiền tệ mà còn bù đắp rủi ro của dự án đầu tư. Khi NPV = 0 thì thu nhập của phương án chỉ vừa đủ bù đắp nguồn vốn đầu tư ban đầu theo thời giá của tiền tệ và rủi ro.

- Lựa chọn giữa các phương án đầu tư độc lập với nhau, nếu 1 phương án đầu tư độc lập về mặt kinh tế với các phương án đầu tư khác thì việc chấp nhận hay loại bỏ một phương án đầu tư phụ thuộc vào NPV hoặc phương án đó

– Lựa chọn giữa các phương án đầu tư loại trừ việc chấp nhận một trong nhiều phương án đòi hỏi phải loại bỏ các phương án còn lại. Do đó, khi áp dụng phương pháp NPV đối với các phương án đầu tư loại trừ lẫn nhau thì sẽ chọn phương án nào có NPV > 0 lớn nhất.

– Khi lựa chọn phương án cần xem xét đến các yêu tố kinh tế mà NPV phụ thuộc như: Vốn đầu tư ban đầu; Dòng tiền tệ ròng thu được hàng năm bao gồm kể cả thu nhập ròng sau thuế hàng năm, khấu hao hàng năm hay giá trị kinh tế thu được vào năm cuối cùng khi kết thúc (Thời gian thu hồi vốn đầu tư., Tỷ lệ chiết khấu k, khi tỷ lệ chiết khấu k tăng thi NPV của phương án đầu tư giảm và ngược lại)

- Đánh giá phương án đầu tư

– NPV>0, phương án đầu tư máy mới mang lại hiệu quả chấp nhận phương án đầu tư

– NPV = 0 tùy theo quan điểm của doanh nghiệp có nên đầu tư máy mới hay không mặc dù NPV = 0 nhưng có thể tại thời điểm này việc đầu tư máy mới sẽ mang lại kiểu dáng, mẫu mã, sản phẩm mới đẹp, phù hợp với yêu cầu và thị hiếu của người tiêu dùng tạo được việc làm hoặc giảm nhẹ công việc nặng nhọc cho người lao động

– NPV < 0 : loại bỏ phương án

c. Ưu, nhược điểm của NPV

- Ưu điểm

– Đo lường trực tiếp phần lợi nhuận mà dự án đóng góp vào tài sản của cổ đông

– Sử dụng chi phí cơ hội về sử dụng vốn làm tỷ lệ chiết khấu

– NPV giả định rằng nhiều khoản thu nhập tạm thời được tái đầu tư với tỷ lệ sinh lời bằng với tỷ lệ chi phí sử dụng ngân quỹ

– Quyết định chấp nhận hay từ chối và chấp nhận các dự án phù hợp với mục tiêu tối đa hoá lợi nhuận của cổ đông.

- Nhược điểm

– Không thể so sánh được các dự án nếu thời gian của chúng không bằng

Ví dụ : tuổi kinh tế cái 5 năm và cái 10 năm không thể so sánh được với nhau.

– NPV không được trình bày bằng tỷ lệ % nên không đánh giá được tỷ lệ % sinh lời của dự án

d. Công thức tính:

- Đối với dòng tiền tệ không đều

Trong đó:

I : Nguồn vốn đầu tư ban đầu dòng tiền

CFt : ngân lưu ròng năm thứ t

n : tuổi thọ kinh tế của phương án

k : tỷ lệ chiết khấu

PVF (k;n) : là thừa số giá trị hiện tại

6.2. Phương pháp tỷ suất sinh lợi nội tại hay tỷ lệ hoàn vốn nội bộ (IRR)

a. Khái niệm: Tỷ lệ hoàn vốn nội bộ đo lường tỷ lệ sinh lời của 1 phương án đầu tư và nó cũng được sử dụng để đánh giá phương án đầu tư

b. Lựa chọn phương án, đánh giá phương án:

- Lựa chọn phương án

– Trường hợp các phương án độc lập lẫn nhau nếu 1 phương án đầu tư độc lập về mặt kinh tế với các phương đầu tư khác thì việc chấp nhận hay loại bỏ 1 phương án đầu tư phụ thuộc vào IRR của phương án đó.

– Trường hợp các phương án loại trừ lẫn nhau thì sẽ chọn phương án nào có IRR >r và lớn nhất.

Sự tương quan

– Khi tỷ lệ chiết khấu r = IRR thì NPV = 0

– Khi tỷ lệ chiết khấu r < IRR thì NPV >0

– Khi tỷ lệ chiết khấu r > IRR thì NPV

- Đánh giá phương án đầu tư:

– IRR > r : chấp nhận phương án

– IRR = r : việc chấp nhận hay loại bỏ phương án tùy theo quan điểm của chủ doanh nghiệp

– IRR < r : loại bỏ dự ỏn ( r là chi phí sử dụng vốn)

Nếu phương án đầu tư có tỷ lệ hoàn vốn nội bộ ( IRR) bằng với chi phí sử dụng vốn (r) thì các khoản thu nhập từ phương án chỉ đủ để hoàn trả phần vốn gốc đó đầu tư vào phương án và trả lói ( tức là phương án hoặc NPV = 0 )

c. Ưu nhược điểm của IRR

- Ưu điểm

– Quyết định chấp thuận hay từ chối đối với các dự án độc lập phù hợp với mục tiêu tối đa hoá lợi nhuận của cổ đông

– Đo lường bằng tỷ lệ % nên dễ dàng so sánh với chi phí sử dụng vốn. Nhược điểm

– Không đo lường trực tiếp ảnh hưởng của 1 dự án đối với lợi nhuận của cổ đông

– Dễ tạo ra sự ngộ nhận rằng thu nhập của dự án có thể được tái đầu tư với tỷ lệ sinh lời = IRR ( tỷ lệ hoàn vốn..)

– Xếp hạng các dự án không phù hợp với mục tiêu tối đa hoá thu nhập của cổ đông

* Lưu ý:

Trường hợp chọn 1 trong nhiều phương án loại trừ nhau mà có quy mô đời sốngkinh tế khác nhau thì cú thể xảy ra sự xung đột giữa NPV và IRR. Khi đó người ta có thể kết hợp các phương pháp khác để xem xét

d. Công thức:

Về mặt tính toán thì IRR của 1 phương án đầu tư là lãi suất chiết khấu mà tại đó NPV của phương án đầu tư = 0. IRR khác r có thể tìm bằng phương pháp khử dần

– Chọn ngẫu nhiên r1 sao cho NPV1 >0

– Chọn ngẫu nhiên r2 sao cho NPV2

Giá trị NPV1 và NPV2 càng gần giỏ trị 0 thì độ chính xác của IRR càng cao. Chúng ta có thể tính được giá trị gần đúng của IRR theo công thức:

6.3. So sánh phương pháp NPV và IRR

| Giống nhau | Khác nhau |

| – Điều đánh giá khả năng sinh lợi của phương án đầu tư dựa trên lưu lượng tiền tệ có tính đến yếu tố của giá trị tiền tệ theo thời gian

– Đều dẫn đến yếu tố quyết định chấp nhận hay từ bỏ các phương án đầu tư. Khi cá phương án được đánh giá độc lập lẫn nhau – Phương pháp được khuyến khích áp dụng khi có 1 mâu thuẫn xảy ra giữa 2 tiêu chuẩn NPV và IRR thì tiêu chuẩn thích hợp hơn nếu mục tiêu của doanh nghiệp là cực đại hoá lợi nhuận – Nguyên nhõn phát sinh mâu thuẫn |

– NPV và IRR không phải lúc nào cũng dẫn đến quyết định giống nhau trong trường hợp phải có sự lựa chọn 1 trong các phương án loại trừ lẫn nhau

+ NPV được đo bằng 1 số tiền cụ thể nó có thể giải thích 1 cách trực tiếp về hiệu quả của phương án đầu tư + IRR được diễn đạt bằng tỷ lệ % trong khi tình hình tài chính của doanh nghiệp lại được đo bằng tiền. Như vậy IRR của phương án đầu tư không thể giải thích trực tiếp được Ví dụ như 1 khoản đầu tư tạo ra thu nhập 50% năm nhưng nếu tỷ suất danh lợi này chỉ tính trên 10 nghìn đồng thì không đáng kể – Nguyên nhân phát sinh mâu thuẫn + Sự khác nhau về quy mô vốn đầu tư ban đầu + Sự khác nhau của lưu lượng tiền tệ hàng năm. |

7. Hạn chế và điều kiện yêu cầu:

- Hạn chế: Đòi hỏi phải có sự hiểu biết và có kinh nghiệm về nghề chuyên môn và những hiểu biết sâu về đầu tư và quản trị dự án. Những rủi ro tiềm ẩn của dự án trong tương lai cần được nghiên cứu, đánh giá, nếu không dự tính được thì hiệu quả của dự án trong thực tế có thể không đạt được như đã ước tính, dẫn đến hậu quả xấu với nhà đầu tư, không thu hồi vốn được như tính toán

- Yêu cầu: Khi sử dụng phương pháp này phải có đủ trình độ, chuyên môn, khả năng thực hiện dự báo về thị trường nguyên vật liệu dùng cho sản xuất, thị trường sản phẩm, biến động về giá cả, doanh thu của dự án tương đối chính xác, qua đó đưa ra đánh giá về hiệu quả hoạt động của dự án trong tương lai. Đồng thời phải am hiểu về quản trị dự án.

Nguồn: VNVC-Thẩm Định Giá Châu Á

Công Ty Thẩm Định Giá Châu Á

Đơn vị thẩm định giá uy tín lâu năm tại Miền Nam Việt Nam

(zalo,viber): 0949 888006 – 0945 009002 – (028) 6674 3333 A. Ẩn

6 + 8 Phan Huy Thực, phường Tân Kiểng, Quận 7, TPHCM